Investing.com - Cổ phiếu ngành dệt may đang giao dịch ở mức P/E năm 2023 và 2024 lần lượt là 11x và 9x. Hầu hết các công ty đều kỳ vọng doanh thu trong Q3/2023 sẽ tương đương mức của Q2/2023 nhưng dự kiến cải thiện so với quý trước trong Q4/2023. Vì vậy, dự báo các công ty trong ngành sẽ ghi nhận mức tăng trưởng lợi nhuận ròng dương trong Q4/2023. Đồng thời, kết quả kinh doanh quý xấu nhất cũng đã được phản ánh vào giá và nhà đầu tư có thể kỳ vọng sự phục hồi của ngành trong năm 2024.

Trong tháng 7/2023, kim ngạch xuất khẩu dệt may của Việt Nam đạt 3,8 tỷ USD (giảm 9% svck), so với mức giảm 17% svck trong nửa đầu năm 2023. Tháng 7/2023 ghi nhận giá trị xuất khẩu theo tháng cao nhất kể từ đầu năm đến nay. Kim ngạch xuất khẩu của ngành trong giai đoạn 7 tháng đầu năm 2023 đạt 22,8 tỷ USD (giảm 15% svck). Trong đó, kim ngạch xuất khẩu sang Mỹ (thị trường xuất khẩu lớn nhất đóng góp 39% tổng kim ngạch xuất khẩu) đạt 8,7 tỷ USD (giảm 24% svck) trong giai đoạn 7 tháng đầu năm 2023. Xuất khẩu sang Châu Âu và Nhật Bản lần lượt đạt 2,7 tỷ USD (giảm 10% svck) và 2,2 tỷ USD (tăng 4% svck). Vinatex (HN:VGT) kỳ vọng kim ngạch xuất khẩu dệt may của cả nước năm 2023 sẽ đạt khoảng 40 tỷ USD trong năm 2023 (giảm 10% svck).

Kim ngạch xuất khẩu hàng may mặc của Việt Nam

Nguồn: Tổng cục Hải quan

Nguồn: Tổng cục Hải quan

Do nền kinh tế toàn cầu suy thoái, áp lực lạm phát và mức tồn kho cao trong nửa đầu năm 2022, các quốc gia xuất khẩu hàng dệt may lớn khác đã ghi nhận mức xuất khẩu giảm hơn 20% svck trong nửa đầu năm 2023. Cụ thể, Trung Quốc ghi nhận mức giảm 7,3% svck. Bangladesh là quốc gia duy nhất ghi nhận mức tăng 4% svck trong nửa đầu năm 2023.

Theo khảo sát của các nhà bán lẻ lớn, mặc dù Việt Nam được đánh giá cao hơn Bangladesh về chất lượng và năng lực sản xuất, nhưng Bangladesh có lợi thế về chi phí, thuế và các khoản trợ cấp của Chính phủ (từ hải quan đến trợ cấp lãi suất). Bangladesh nằm trong số 45 quốc gia đang phát triển hiện được miễn thuế vào Châu Âu. Trong khi Việt Nam được hưởng lợi từ EVFTA, quy tắc xuất xứ nghiêm ngặt đối với vải trở đi (các sản phẩm may mặc xuất khẩu phải được sản xuất từ vải sản xuất tại Việt Nam) là một trở ngại cho ngành, cụ thể là 70% vải được nhập khẩu từ Trung Quốc. Trong thời kỳ nền kinh tế suy thoái, chi phí là một trong những yếu tố quan trọng nhất khi các nhà bán lẻ lựa chọn nhà sản xuất. Mức lương tối thiểu ở Bangladesh hiện là 75 USD/tháng, trong khi mức lương tối thiểu ở Việt Nam và Trung Quốc lần lượt là 199 USD/tháng và 300 USD/tháng. Chúng tôi cũng lưu ý rằng trong năm 2022, tỷ giá USD/BDT giảm 17% so với tỷ giá USD/Đồng giảm 3,5%. Theo đó, xuất khẩu của Bangladesh trở nên cạnh tranh hơn so với Việt Nam.

Tuy nhiên, Việt Nam vẫn tiếp tục được xếp hạng cao hơn về chất lượng sản phẩm, năng suất lao động và thời gian giao hàng, đây là những yếu tố quan trọng đối với các nhà bán lẻ khi nền kinh tế phục hồi và nhu cầu gia tăng.

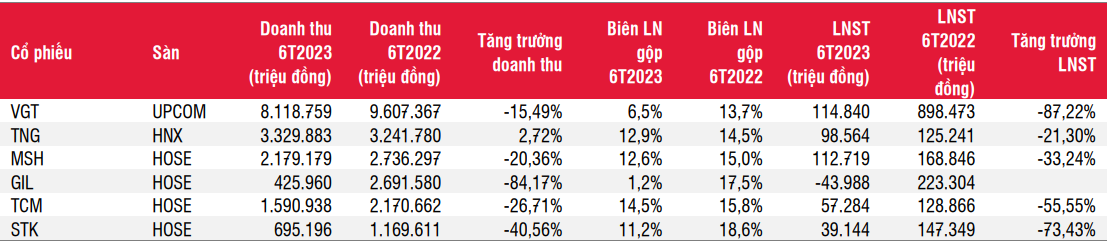

KQKD của một số công ty dệt may trong nửa đầu năm 2023

Nguồn: SSI (HM:SSI) Research

Trong Q2/2023, hầu hết các công ty niêm yết trong ngành đều ghi nhận doanh thu thuần và lợi nhuận ròng giảm đáng kể, với biên lợi nhuận thu hẹp so với năm trước. TNG (HN:TNG) và TCM (HM:TCM) ghi nhận mức biên lợi nhuận gộp giảm lần lượt là -380 và -320 điểm cơ bản, đồng thời lợi nhuận ròng giảm 37% và 96% svck. MSH (HM:MSH) khả quan hơn một chút với biên lợi nhuận gộp giảm 230 điểm cơ bản và lợi nhuận ròng giảm 2% svck.

Nguồn: SSI Research

Triển vọng ngành Dệt may trong Q4/2023

Trong khi các đơn đặt hàng dự kiến sẽ phục hồi trong Q4/2023, Vinatex cho rằng sự phục hồi sẽ chậm do chi tiêu cho các mặt hàng không thiết yếu cần có thời gian để phục hồi. Do đó, ước tính giá bán bình quân sẽ tiếp tục duy trì ở mức thấp (thấp hơn khoảng 20% so với mức bình quân trong nửa đầu năm 2022) và chỉ cải thiện nhẹ svck đối với đơn hàng FOB. Biên lợi nhuận của doanh nghiệp sản xuất sẽ tiếp tục được thu hẹp mặc dù chi phí nguyên liệu đầu vào đang dần cải thiện; biên lợi nhuận gộp sẽ khó quay trở lại mức đỉnh trong năm 2019.

Bên cạnh đó, Vinatex cũng dự kiến xu hướng đơn đặt hàng với khối lượng nhỏ hơn và thời gian giao hàng nhanh hơn (thời gian giao hàng trước đây lên tới 2 tháng và bây giờ có thể rút ngắn xuống còn 3-4 tuần) sẽ kéo dài đến năm 2024. Trong nửa cuối năm 2023, các doanh nghiệp sản xuất hàng may mặc trong nước kỳ vọng các đơn đặt hàng trong Q3/2023 sẽ vẫn tương đương mức Q2/2023 và sau đợt giảm giá mạnh trong các kỳ nghỉ lễ của Q4/2023, triển vọng doanh thu sẽ được cải thiện. Hầu hết các công ty đều đã ghi mức nền kết quả kinh doanh thấp trong Q4/2022, do đó, dự báo kỳ vọng các doanh nghiệp sẽ đạt mức tăng trưởng lợi nhuận dương ngay từ Q4/2023.

Thống kê trong quá khứ, khi lượng hàng tồn kho quần áo ở Mỹ đạt đỉnh điểm vào tháng 1/2007, thị trường phải mất hai năm để hấp thụ với lượng hàng tồn kho sau đó mới phục hồi trở lại vào tháng 12/2009.

Dong Hai

Theo vn.investing.com

Bình luận

0 Bình luận